Eu tenho alguns dos melhores cartões de crédito do Brasil. Tenho mais de R$ 500 mil em limite de crédito nesses cartões. Só que há um cartão que nunca me aprova: o RappiCard Visa Gold. Eu já devo ter recebido mais de 10 negativas desse cartão, que é bem simples e quase não tem diferenciais, exceto o bom cashback no Rappi – app que uso muito.

Meu score na Serasa é excelente. Lembro que uma época estava com 953 de score de crédito, pedi o cartão, e fui negado imediatamente. Fui falar com o João Paulo Félix – Co-Founder & CEO no RappiBank, para entender o que estava acontecendo.

A resposta dele: “seu cartão foi negado por score baixo”.

Fui investigar junto à Serasa o motivo, afinal, meu score está sempre excelente, dentro do melhor enquadramento. Descobri que, internamente, há vários tipos de score, incluindo o Score Fintech. E que nesse score, a minha nota de crédito é diferente da apresentada no website da Serasa. Eu não consigo fazer a checagem do Score Fintech, mas fiz uma checagem no sistema usado pelos bancos.

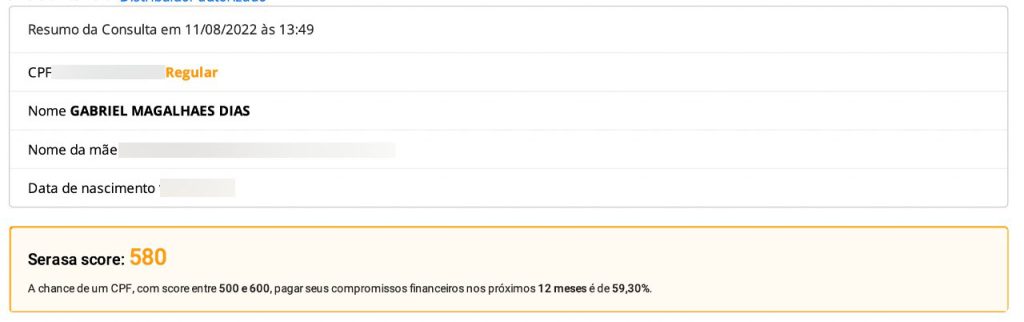

Veja essa consulta:

Nela, o meu score está em 580. No site da Serasa, está em 703. É uma diferença de 123 pontos.

Há bancos que adotam diferentes scores. O que a gente vê, o gratuito, possui informações do Cadastro Positivo e informações do score negativo (o primeiro que surgiu). Tem bancos que usam só o score antigo, apenas com o score negativo, que vai ser diferente do que você consulta gratuitamente. Já outros bancos, usam apenas o score positivo, o que também gera diferença na nota de crédito. O agronegócio também tem um score específico, voltado para o produtor rural, onde eles têm todo um histórico de terra, passivo ambiental, embargo e etc.

Isso vai de acordo com a estratégia que a instituição financeira decide. Por isso, dá a diferença de score, e nem sempre quando você acha que está com excelente nota de crédito isso é uma verdade absoluta.

Como eu sempre digo: score está longe de ser uma ciência exata.

Cada banco também tem um score interno dos clientes e, muitas vezes, ele decide aprovar ou negar o crédito apenas baseado em seus critérios internos.

Categorias

- Score baixo: 0 a 399 – alerta ligado, pois você não está sendo visto com bons olhos pelo mercado.

- Score médio: 400 a 699 – tudo está indo bem, mas pode melhorar, e você é um bom pagador.

- Score alto: 700 a 1.000 – você tem uma situação financeira bem estável aos olhos do mercado.

Grupo mentoria

Se você quer aprender as melhores estratégias para ter os melhores cartões de crédito na carteira eu recomendo o meu grupo de mentoria no WhatsApp. É melhor, mais eficiente e mais barato do que qualquer curso de milhas que você encontra na internet. Você terá, diariamente, contato comigo e com a minha equipe, além dos membros do grupo.

Te espero lá!